Алгоритм работы децентрализованных электронных наличных денег готов. Можно запускать майнинг и ждать первых транзакций от пользователей, которые будут обмениваться биткойнами друг с другом.

Но транзакций не будет. Потому что ни у кого нет ни одного биткойна.

Мы расписали, каким образом биткойны будут переходить от одного владельца к другому. Но должен быть кто-то, у кого эти монеты будут с самого начала, еще до того, как произойдет первая транзакция. Монеты нужно раздать их первым владельцам.

В очень многих криптовалютах эта проблема решается следующим образом: один или несколько первых блоков создаются заранее, до запуска системы (это называется “премайнинг”) и в них создатель криптовалюты раздает монеты тому, кому считает нужным (не обделив и себя, разумеется). Часть монет может быть продана на аукционе с целью финансирования дальнейшей разработки системы и установления какого-то изначального обменного курса. По аналогии с IPO (Initial Public Offering) - предварительной продажей акций компании перед ее выходом на биржу - предварительную продажу криптомонет назвали ICO (Initial Coin Offering).

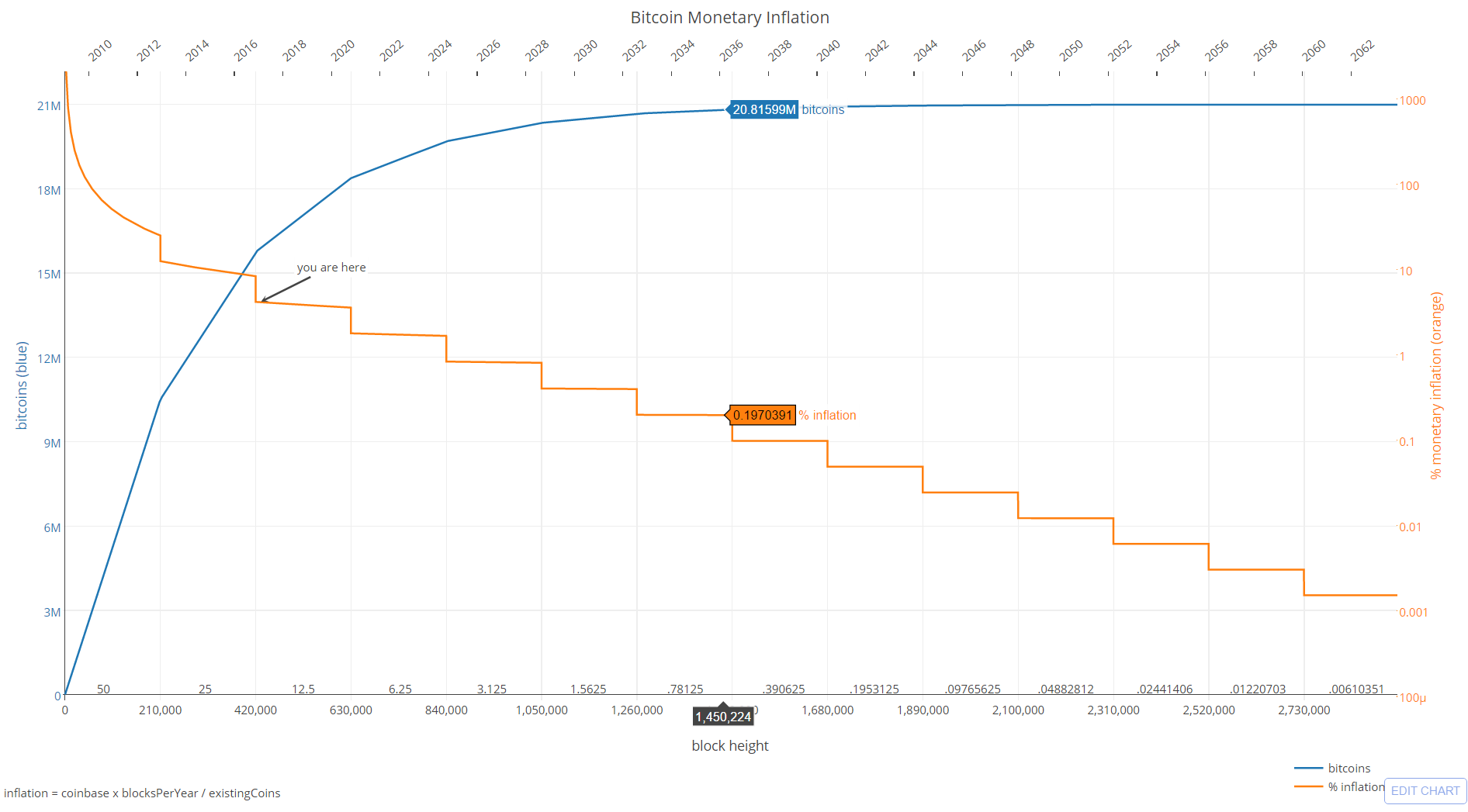

Но в случае с биткойном Сатоши Накамото поступил по-другому. Он установил следующее правило: каждый майнер, создающий блок, может, в дополнение к комиссионным за транзакции, перевести себе 50 монет “из ниоткуда”. Эта транзакция идет в блоке первой и называется генерирующей транзакцией или транзакцией coinbase. Каждые 210000 блоков (то есть примерно каждые 4 года) эта субсидия уменьшается вдвое. 28 ноября 2012 года она уменьшилась до 25 монет, а 9 июля 2016 года - до 12,5 монет. На сайте http://www.bitcoinblockhalf.com/ можно помедитировать на отсчет времени до следующего уполовинивания (halving). Так будет продолжаться до тех пор, пока субсидия не станет меньше самой маленькой доли биткойна (одной стомиллионной, которая называется “сатоши”). Это произойдет примерно в 2140 году. После этого, начиная с блока 6930000, создание новых монет прекратится полностью.

Таким образом, общее количество биткойнов в обращении ограничено алгоритмически. Если просуммировать убывающую геометрическую прогрессию, получается 21 миллион монет, причем 93,75% из них будет выпущено до ближайшего уполовинивания, которое состоится в 2020 году, когда субсидия уменьшится до 6,25 биткойна. И если в первые годы работы биткойн-сети майнеры получали основной свой доход благодаря субсидии (а комиссионные за транзакцию, как правило, были нулевыми), то сейчас комиссионные составляют значительную долю доходов майнеров, а в ближайшее десятилетие станут основным источником их дохода.

“Цифровое золото” - даже более редкая вещь, чем натуральное золото. На Земле еще много неразведанных золотых месторождений, а вот про биткойн мы точно знаем, когда исчерпается последняя жила. Денежная система, основанная на биткойне, ближе всего к “чистому” золотому стандарту - денежной системе, при которой в обороте находятся золотые монеты, а бумажные купюры и мелкие монеты из недрагоценных металлов гарантированно обмениваются на золото по фиксированному курсу. Такая привязка не давала увеличивать количество бумажных денег в обращении (хотя во время войн это правило часто нарушалось). Вопреки распространенному мнению, ни одна валюта в мире сейчас не обеспечивается золотом. Последним, в 1971 году, был отменен обмен доллара США на золото, хотя фикцией он стал задолго до этого - золота в хранилищах все равно не хватило бы, чтобы выкупить все доллары по официальному курсу.

Искусственное увеличение денежной массы происходит несколькими способами. Первый - выпуск дополнительного объема денег центральным банком и выкуп за них долговых обязательств правительства, то есть покрытие бюджетного дефицита за счет “печатного станка”. Второй - увеличение денежной массы самой банковской системой. Как известно (хотя я встречал людей, которые в это не верят), деньги, положенные вами в банк, в банке не хранятся. Банк оставляет у себя обычно 10% этих денег, а остальные выдает в виде кредитов. Эти кредиты тоже, как правило, кладут на счет в банке, и из них опять 90% выдаются в виде новых кредитов, и так далее. То есть одни и те же деньги существуют на банковских счетах много раз - в виде суммы на вашем текущем счету, которой вы распоряжаетесь, и в виде кредитов, которыми распоряжаются другие. Такая система называется частичным резервированием и основана на предположении, что клиенты все равно не заберут все свои деньги из банка в один момент. Резервирование 10% вклада позволяет банковской системе увеличить сумму, вложенную в банк, до 10 раз (это называется “банковский мультипликатор”). Если же клиенты начинают в массовом порядке забирать свои деньги из банков, у банков, как правило, не хватает наличности, чтобы вернуть все вклады. Во времена золотого стандарта банки в такой ситуации либо переставали на какое-то время выдавать вклады, либо становились банкротами, сейчас же им на помощь приходит центральный банк. При краткосрочной нехватке денег у какого-либо банка, он может взять их в кредит у центрального банка под известный процент - он называется “учетной ставкой” или “ставкой рефинансирования”. По этой причине учетная ставка является основой для вычисления ставок всех банковских кредитов. Снижая или повышая учетную ставку, центральный банк может побуждать людей брать или не брать кредиты, в результате чего увеличивается или уменьшается денежная масса. При катастрофической нехватке денег у всех банков, центральный банк спасает их, вливая ликвидность, то есть покрывает недостаток наличности за счет печатного станка. Эта операция называется “выкупом” (bailout) банков. Момент выкупа банков после финансового кризиса 2008 года зафиксирован в самом первом блоке блокчейна биткойна - блок под номером 0 (этот блок называют Genesis) содержит такой текст: “The Times 03/Jan/2009 Chancellor on brink of second bailout for banks”.

Биткойн блокирует оба варианта увеличения денежной массы. Выпуск новых денег ограничен и контролируется всеми участниками сети. А управление деньгами при помощи ключей и всевозможных программ, работающих с блокчейном напрямую, лишает смысла хранение денег на текущих счетах в банке. Вы, конечно, можете вложить биткойны в банк или инвестиционный фонд, чтобы получать прибыль, но в таком случае это уже будет депозит - вы не сможете распоряжаться своими деньгами, пока они выданы кому-то другому в виде кредита. То есть деньги существуют в единственном экземпляре и банковский мультипликатор не работает. Если же банк все-таки решит заняться частичным резервированием (например, брать депозиты на месяц, а кредиты выдавать на год), то в момент “банковской паники” уже не будет центрального банка, который мог бы прийти ему на помощь.

Я не буду описывать здесь подробно, почему отсутствие инфляции лучше, чем ее наличие. (Могу порекомендовать небольшую книжку, написанную доступным языком - В. Кизилов, Гр. Сапов. Инфляция и ее последствия.) Но постараюсь ответить на вопросы, которые мне часто задают в связи с биткойном.

Каким образом биткойн может претендовать на роль мировых денег, если будет выпущено не больше 21 млн. монет? Как их может хватить на обслуживание всей мировой экономики?

Вспомните, что каждая монета делится еще на 100 млн. частей, то есть всего получается 2,1 квадриллиона сатоши. Этого вполне хватит для глобального применения. И при необходимости можно будет делить на еще более мелкие части.

Но разве не нужно постепенно увеличивать денежную массу вместе с ростом экономики?

Зачем?

Чтобы поддерживать стабильные цены.

Во-первых, не бывает стабильных цен. Да, с ростом экономики, если денежная масса будет оставаться постоянной, цены будут постепенно снижаться. Но цены на разные товары будут изменяться по-разному, потому что по-разному изменяются технологии и потребности людей. Если вы, меняя денежную массу, будете пытаться поддерживать постоянный уровень цен на какие-то товары, то цены на другие товары все равно будут меняться относительно них.

Во-вторых, пытаться держать цены стабильными, манипулируя денежной массой - это все равно, что все время менять расстояние между делениями на линейке, чтобы рост ребенка оставался постоянным с течением времени. Изменение цен дает информацию об изменении ценности товаров, какие товары стоит производить и какое сырье предпочтительнее использовать. В результате манипуляций с измерительным инструментом вы теряете эту информацию и создаете перекосы на рынке - излишнее производство одних товаров и дефицит других.

В-третьих, увеличение денежной массы не повышает, как прилив, одномоментно уровень цен во всей экономике. Дополнительные деньги попадают в экономику в определенной точке, их получает сначала группа людей, наиболее близких к печатному станку. Они получают от этого наибольшую выгоду, скупая нужные им товары по “старым” ценам. Затем цены на эти товары повышаются, их производители получают дополнительные деньги, покупают на них нужные им товары и так далее, волна повышения цен распространяется с течением времени все дальше и дальше. По ходу движения волны она вызывает врЕменные искажения в соотношении цен между товарами. Предприниматели, видя, что цены на некоторые товары выросли, реагируют на это как на сигнал производить больше этих товаров, не зная, что это временное явление, вызванное инфляцией. К моменту, как это прояснится, ошибочные инвестиции уже будут вложены в здания и станки, приведя к напрасной трате ресурсов.

Но если цены в биткойнах будут постоянно снижаться, это значит что те, кто купил много биткойнов по дешевке в самом начале, несправедливо обогатятся.

Да. И это совершенно справедливо. Ведь в тот момент они очень сильно рисковали, покупая за свои деньги то, что было лишь красивым проектом и могло потерпеть неудачу в любой момент, оставив их ни с чем. Благодаря им биткойн получил изначальную стоимость и смог двигаться раньше и быть признанным большим числом людей. Чем больше людей принимают биткойн, тем меньше риск, но тем и меньше дохода от вложений в него.

А что насчет миллиона монет, которые принадлежат Сатоши Накамото?

Он их честно намайнил. Миллион монет на текущий момент - это 4 млрд. долларов, что делает Сатоши заурядным миллиардером. Если биткойн вырастет еще в 100 раз и станет мировой валютой, Сатоши сравняется по богатству с Джоном Рокфеллером. Но как богатство Рокфеллера не представляло угрозы для мировой финансовой системы, так и богатство Сатоши не будет для нее угрозой.

Однако, пока он своими монетами не воспользовался и есть большие сомнения, что эти монеты когда-нибудь придут в движение. 25 февраля 2013 года Сатоши Накамото написал последнее электронное письмо, и с тех пор от него нет никаких вестей. По версии, которая мне кажется наиболее вероятной (в которой имя Сатоши связывается с очень похожим по профилю математиком), он умер и никому ключи от своего биткойн-кошелька не передал.

Дефляция вредна для экономики. Она стимулирует людей сберегать, а не покупать товары. В результате умрет всякая экономическая активность.

Это неверно. Мы не живем в дефляционном мире, однако можно привести примеры товаров, цены на которые постоянно снижаются - например, компьютеры или мобильные телефоны. Компьютер, который стоит $1000 сегодня, будет стоить через несколько лет вдвое-втрое дешевле, и, казалось бы, всегда выгодно не покупать сейчас, а подождать. Тем не менее, компьютеры покупают, потому что сейчас нужнее компьютер, а не лишние $500 через два года. Каждый человек в каждый момент времени определяет, что для него ценнее - блага сейчас или другие блага потом. Инфляция убивает индивидуальную склонность к сбережению, поощряет покупать больше сейчас, покупать ненужное, не думая о будущем, ведь в будущем сбережения обесценятся. Как думаете, это хорошо? Да, это порождает экономическую активность. Но эта активность не улучшает качество жизни, не повышает благосостояние.

Но если люди будут просто хранить деньги, не относя их в банк, где предприниматели будут брать кредиты на развитие производства? Ставки по кредитам взлетят до небес.

У людей будет выбор: вложить деньги в банк, чтобы получить доход от инвестиций, рискуя при этом потерять, если инвестиции будут неудачными; или держать деньги при себе в полной сохранности и имея возможность их потратить в любой момент. Они должны решить, что для них ценнее - один биткойн сейчас или полтора через 5 лет. Кто-то, без сомнения, выберет возможность заработать. И ставка по кредитам будет отражать реальное количество сбереженных ресурсов. Частичное резервирование искажает эту картину. Ставка по кредитам снижается, создавая впечатление, что ресурсов больше, чем их есть на самом деле. Предприниматели начинают множество проектов, а потом выясняется, что на завершение их всех ресурсов не хватит.

Представьте, что ваш компьютер говорит, что у вас 100 GB свободного места на диске, хотя на самом деле есть всего 10 GB. Вы начинаете скачивать музыку и фильмы без разбора, ведь места много. И вдруг место на диске заканчивается и вы остаетесь с большим количеством наполовину скачанных файлов - более нужных, и менее нужных. Теперь придется их удалить, ведь пользы от них никакой, а вы только потратили время. А то, что успело скачаться полностью - не факт, что самое нужное. Если бы вы с самого начала знали, что места всего 10 GB, вы бы отобрали только самые любимые треки и фильмы и скачали их полностью.

То же самое происходит и с экономикой. При заниженной ставке по кредитам начинается бум, создается множество компаний, начинаются амбициозные проекты, рабочей силы не хватает, зарплаты растут, акции на фондовой бирже растут. А когда выясняется, что ресурсов на завершение всех проектов не хватит (ведь банки выдали вдесятеро больше кредитов, чем было вложено денег), проекты останавливаются, компании становятся банкротами, пузырь на бирже схлопывается, наступает кризис. Этот цикл “бум-спад” повторяется снова и снова. Можете представить, как хорошо было бы без него - спокойное развитие, без резких взлетов и крахов?

Comments (5)

Судя по описанию, цены на биткойны тоже могут падать... как на акции, например. В зависимости от прогнозов, спроса на биткойны и ожиданий...

Совершенно верно.

Ну, ясно.. короче если я не умею играть на бирже, то и майнить не стоит)

Если просто покупать и держать лет пять или больше, можно не обращать внимания ни на какие колебания - всё равно будешь в плюсе.

Тут тоже какиенить свои подводные камни крупные найдутся. Интересно будет посмотреть, как они будут выглядеть, по сравнению с проблемами фиатных денех.

А ещё интенесно, что вот человек умер, известнейший вроде как, а никто толком не знает, умер ли, и что с его имуществом. А там мульярды. И наверное этот вопрос как-то придется решать, ну там - наследники начнут выяснять, кто имеет больше прав, или государство озаботится, или коммьюнити битковое.

И вот интересно посмотреть, как придумают хакнуть эту систему. Всякую когданить взламывают, казавшуюся незыблемо прочной... чтобы себе неположенных плюшек получить. Интересно, как будет с этой. Чисто обывательское любопытство, я конечно ваще не в теме. Просто не верю в неломаемое 🙂